Contenidos

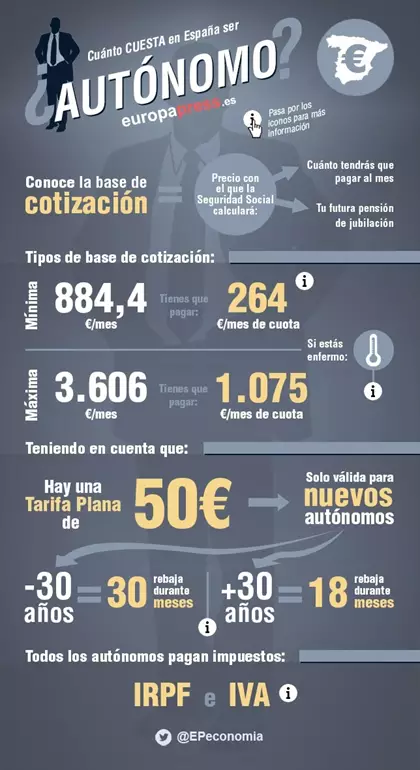

Cuanto se paga de autonomo

impuestos de los autónomos para dummies

Como trabajador por cuenta ajena, es posible que se haya dado cuenta de que su cheque de pago nunca coincide con su salario completo. Esto se debe a que su empleador tiene que retener ciertos impuestos sobre la nómina. Podría pensar que no tendría que preocuparse por esos impuestos sobre la nómina si trabajara por su cuenta. Pero no es así: tendrías que pagar un impuesto del 15,3% sobre el trabajo por cuenta propia. ¿Qué es este impuesto y por qué hay que pagarlo? Si necesita ayuda con este o cualquier otro asunto fiscal, considere la posibilidad de trabajar con un asesor financiero.

En 1935, el gobierno federal aprobó la Ley de Contribución al Seguro Federal (FICA), que estableció impuestos para ayudar a financiar la Seguridad Social y Medicare. El impuesto FICA es del 15,3% y lo pagan los empresarios y los trabajadores, que se reparten la carga pagando cada uno la mitad. Los empresarios pagan el 7,65% y sus empleados el 7,65%.

Para garantizar que los autónomos sigan contribuyendo a la Seguridad Social y a Medicare, el gobierno federal aprobó en 1954 la Ley de Contribuciones de los Autónomos (SECA). La SECA estableció que, sin que los empresarios pagaran la mitad del impuesto, los autónomos pagarían la totalidad del 15,3%. Este impuesto que pagan los autónomos se conoce como SECA, o más sencillamente, impuesto de autónomos.

hoja de cálculo de los ingresos netos del trabajo por cuenta propia

Si cuida a los niños a tiempo parcial o de vez en cuando y le resulta imposible saber la duración y la constancia del trabajo, no puede deducir los gastos del negocio. Declare estos ingresos en su declaración de la renta como “Otros ingresos laborales” en la línea 10400.

Las renovaciones y los gastos que amplían la vida útil de su propiedad o la mejoran más allá de su estado original suelen ser gastos de capital. Sin embargo, el aumento del valor de mercado de una propiedad debido a un gasto no es un factor importante para decidir si el gasto es de capital o corriente. Para decidir si una cantidad es un gasto corriente o un gasto de capital, considere sus respuestas a las preguntas del siguiente cuadro.

El coste de sustitución de un activo independiente dentro de la propiedad es un gasto de capital. Por ejemplo, el coste de comprar un compresor para utilizarlo en su negocio es un gasto de capital. Esto es así porque un compresor es un activo independiente y no forma parte del inmueble.

El coste de reparar un bien sustituyendo una de sus partes suele ser un gasto corriente. Por ejemplo, el cableado eléctrico forma parte de un edificio. Por lo tanto, la cantidad que se gasta para reconstruir el cableado suele ser un gasto corriente, siempre que el recableado no mejore la propiedad más allá de su estado original.

calculadora de impuestos para autónomos 2021

Si trabaja por cuenta propia en Suecia, es responsable de los ingresos para su pensión. Para recibir la misma pensión que si fuera un trabajador por cuenta ajena, tiene que percibir un salario o beneficio y pagar las cotizaciones y los impuestos. También tiene que compensar la pérdida de la pensión profesional con sus propios ahorros.

Existen dos cotizaciones diferentes para la pensión que debe pagar cuando es autónomo. La primera es la cotización a la pensión de jubilación o la autocotización, que corresponde a la cotización que pagan los empresarios por un trabajador por cuenta ajena. La segunda cotización es la contribución pública nacional para la pensión, que se le atribuye al pagar los impuestos sobre su salario o beneficio. Estos impuestos y cotizaciones le permiten obtener una pensión pública nacional.

Como trabajador autónomo, no recibe la pensión profesional que reciben la mayoría de los trabajadores por cuenta ajena. Si ahorra el 4,5 % de sus ingresos en ahorros a largo plazo, esto corresponde a lo que pagan la mayoría de los trabajadores por cuenta ajena por una pensión profesional.

calculadora del impuesto sobre la renta de los trabajadores autónomos

Cuando usted trabaja por cuenta ajena, ese empleador descuenta los impuestos de la Seguridad Social de su sueldo y envía el dinero al Servicio de Impuestos Internos (IRS). Pero las cosas funcionan de forma diferente para los trabajadores por cuenta propia. Si se encuentra en esta categoría, siga leyendo. Este artículo le ayudará a entender cómo calcular los impuestos de la Seguridad Social que debe.

Si trabaja por cuenta ajena, los impuestos de la Seguridad Social se deducen de su sueldo. El tipo impositivo de la Seguridad Social para 2022 es del 6,2%, más el 1,45% del impuesto de Medicare. Por lo tanto, si su salario anual es de 147.000 dólares, la cantidad que irá a la Seguridad Social en 2022 a lo largo del año es de 9.114 dólares. Esta cantidad representa lo máximo que un individuo pagará en impuestos a la Seguridad Social.

Su empleador igualará esa cantidad a lo largo del año, y también reportará su salario a la Seguridad Social al gobierno. Cuando se jubile o quede discapacitado, el gobierno utilizará su historial de salarios y créditos fiscales de la Seguridad Social para calcular los pagos de prestaciones que recibirá.